先日来の分析で、まとまった資金があるなら、分散投資より一括投資の方が有利ということに気が付きました。数学的には当然のことなのですが、一括投資したお金が次の日には暴落で半分になってしまう可能性を考えると、恐れの感情で思考が停止していたようです。

例えば600万円が手元にあるにもかかわず、一括投資をせずに、毎月50万円を12ヶ月に分けて積み立てる場合を考えてみましょう。この方法を選ぶ理由は、次の2つでしょう。

- 積立中に暴落しても、損失額が少なくて済む

- ドルコスト平均法で購入平均単価を下げることができる

本当にこれがメリットになるのかを考えてみましょう。

まず、暴落に対する損失額の低減効果です。例えば、半年後に50%の暴落が起きたとすると、積立総額は50×6 = 300万円ですから、含み損はその半分の150万円となります。一括投資していれば含み損は300万円ですから、確かに損失は少なくなります。しかし、暴落が来たのが11ヶ月めならどうでしょう。積立総額は50x 11 = 550万円ですから、含み益は275万円と、一括投資と25万円しか違いません。それどころか、1年経って全額を投資してしまえば、それ以降は暴落の影響を弱める効果はまったくありません。

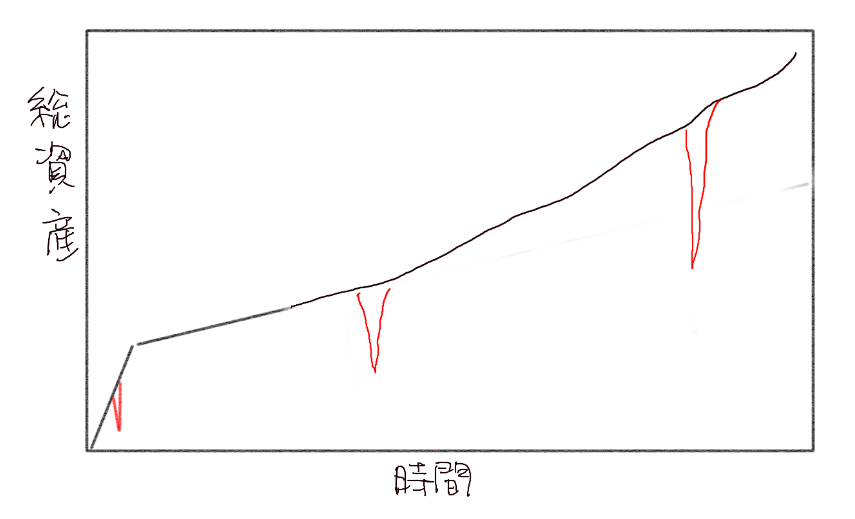

例えば現在65歳で、あと30年生きると仮定すると、資産の推移は次の図のようになります。50%の暴落は10年に一度は来てもおかしくありません。もし、二番目、三番目の暴落が受け入れられるなら、最初の暴落はそれより絶対額が小さいのですから問題ないはずです。もし、最初の暴落が受け入れられないというのであれば、それは投資額が大きすぎるからであり、二番目、三番目の暴落も受け入れられないはずですから、そもそもの投資額を引き下げる必要があるのです。

ドルコスト平均法というのは、毎月一定額で購入することにより、価格が安いときは多くの口数を購入でき、高いときは少ない口数しか変えないので、平均の購入単価が下がるというものです。

しかし、この方法でで購入することにより平均単価が下がるというのは事実ではありません。例えば右肩上がりで価格が上昇した場合は、一括に比べて平均単価は高くなります。逆に右肩下がりなら低くなります。上がるか下がるかは誰に分かりませんので、確率的にはいつ買っても変わらないということになります。ただ、最初に買っておけば、50%以上の確率で1年分の含み益がつきますが、積立だとそれが半分になります。つまり確率的に言えば、分割投資はその分だけ確実に不利なのです。

それにもかかわらず、多くの人がまとまったお金があっても一括投資しないのは、投資した次の日に暴落するのではないかという恐怖の感情に支配されているからなのです。これについては上に述べたとおり、分割投資しても気休め以上の効果はありません。

そんな当たり前のことに今頃気がついたわけですが、実は多くの人が分かっていないことだと思います。